〔事例で使える〕

中小企業会計指針・会計要領

《棚卸資産》編

【第1回】

「棚卸資産の評価方法(1)~総平均法、移動平均法」

公認会計士・税理士 前原 啓二

連載の目次はこちら

本連載の趣旨

「中小企業の会計に関する指針」(以下「中小企業会計指針」とします)は、中小企業が計算書類の作成に当たり拠ることが望ましい会計処理等を示すもので、一定の水準を保ったものとされています。これに比べ簡単な会計処理をすることが適切と考えられる中小企業を対象に「中小企業の会計に関する基本要領」も公表されました。

しかし、これらは簡潔に文章で記載されており、概念的には理解できても、実際にはどのように会計処理するのかがわからないため、仕方なく法人税法の規定による決算処理を続けている中小企業が散見されます。

そこで、本連載では、実際の中小企業で行われている基本的かつ重要な会計処理の事例をテーマごとに選び出し、「中小企業会計指針」等に基づく会計処理の一例について数値例を用いて具体的に示して、実務上のモデルとなるように解説します。

連載の第12弾として、『棚卸資産』を取り上げます。上場企業等では、いわゆる「低価法」が強制適用されますが、中小企業会計指針では、いわゆる「原価法」を原則とし、金額的重要性がある場合にいわゆる「低価法」を適用することとされています。

本連載が、「中小企業会計指針」等のより一層の普及、さらに、中小企業の経営実態の正確な把握や適切な経営管理への発展に、少しでもつながれば幸いです。

▷《棚卸資産》 編のラインナップ

- 【第1回】 棚卸資産の評価方法(1)~総平均法、移動平均法(本稿)

- 【第2回】 棚卸資産の評価方法(2)~個別法、先入先出法、最終仕入原価法

- 【第3回】 棚卸資産の評価方法(3)~売価還元法

はじめに

「中小企業会計指針」における棚卸資産の評価方法は、個別法、先入先出法、総平均法、移動平均法、売価還元法等、一般に認められる方法によることとされ、また、期間損益の計算上著しい弊害がない場合には、最終仕入原価法を用いることもできるとされています(中小企業会計指針28)。今回は、これらの評価方法のうち、「総平均法」、「移動平均法」による具体的な棚卸資産の算定方法をご紹介します。

【設例1】

A社(12月31日決算)は、様々な商品を仕入して販売する会社です。その様々な取扱商品のうちの1つである「商品B」の当期(×1年1月1日~×1年12月31日)の仕入状況と売上状況は、次のとおりです。- 仕入状況(当期仕入計10個、620円)⇒ 仕入時に仕入計上しています。

2月18日:8個×@60円/個=480円

8月6日:2個×@70円/個=140円

- 売上状況(当期売上計9個、900円)⇒ 売上時に売上計上のみ仕訳しています。

3月25日:4個×@100円/個=400円

9月30日:5個×@100円/個=500円

「商品B」の前期末棚卸高、当期末棚卸高は、下記のとおりです。

- 前期末棚卸高(×0年12月31日):2個、100円(いずれの評価方法でも@50円/個)

- 当期末棚卸高(×1年12月31日):3個

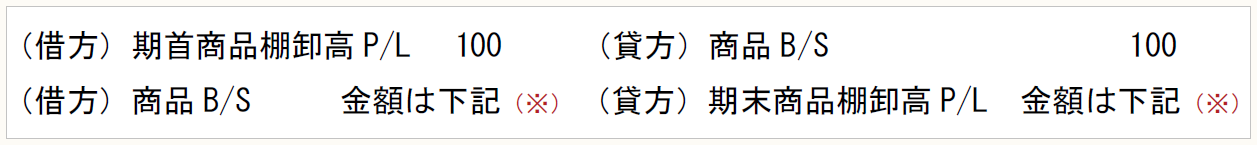

1 決算整理仕訳

A社の「商品B」に係る決算整理仕訳は、次のとおりです。

〈×1年12月31日〉

(※) 総平均法の場合:180、移動平均法の場合:183

棚卸資産は、上場企業等が適用する「棚卸資産の評価に関する会計基準」では、期末における正味売却価額等時価が帳簿価額より下落している場合には、時価をもって貸借対照表価額としなければなりません(いわゆる「低価法」)。

一方、中小企業会計指針では、取得価額を貸借対照表価額とすること(いわゆる「原価法」)を原則とし、金額的重要性がある場合に、いわゆる「低価法」を適用することとされます(中小企業会計指針27)。

今回の《棚卸資産》編では、中小企業会計指針において原則とされるいわゆる「原価法」での各評価方法を、ご紹介します。

(1) 総平均法

「総平均法」は、棚卸資産をその種類等の異なるごとに区別し、その種類等の同じものについて、その事業年度開始の時において有していた種類等を同じくする棚卸資産の取得価額の総額とその事業年度において取得をした種類等を同じくする棚卸資産の取得価額の総額との合計額をこれらの棚卸資産の総数量で除して計算した価額をその一単位当たりの取得価額とする方法です(法令28①一ハ)。

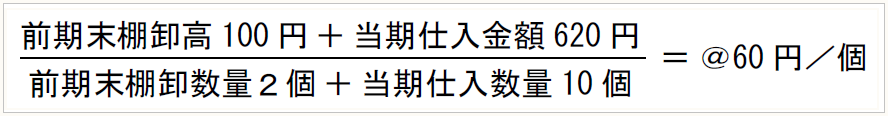

この設例では、期末棚卸高の単価は下記の算式により算出されます。

したがって、期末棚卸高は@60円/個×3個=180円と算定されます。

この結果、当期の売上原価は、期首商品棚卸高100円+当期仕入620円-期末商品棚卸高180円=540円となります。

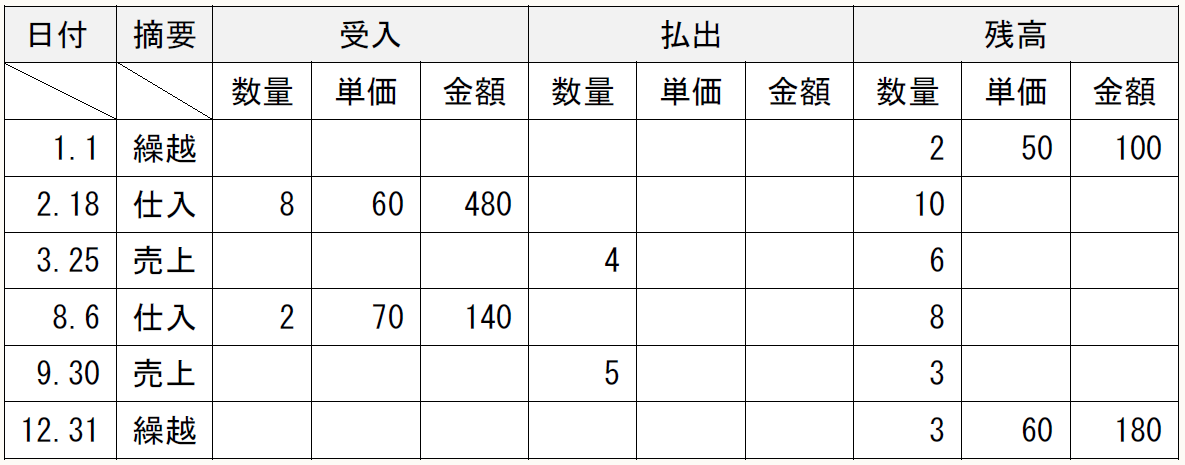

他の評価方法と比較するためにあえて当期の商品Bの受払記録簿を作成すると、下記のようになります。期末棚卸高が算定された後に売上原価を算出するため、期中の払出単価・金額は、その都度の算定ができません。

(2) 移動平均法

「移動平均法」は、棚卸資産をその種類等の異なるごとに区分し、その種類等の同じものについて、当初の一単位当たりの取得価額が、再び種類等を同じくする棚卸資産の取得をした場合にはその取得の時において有するその棚卸資産とその取得をした棚卸資産との数量及び取得価額を基礎として算出した平均単価によって改定されたものとみなし、以後種類等を同じくする棚卸資産の取得をする都度同様の方法により一単位当たりの取得価額が改定されたものとみなし、その事業年度終了の時から最も近い時において改定されたものとみなされた一単位当たりの取得価額をその一単位当たりの取得価額とする方法です(法令28①一ニ)。

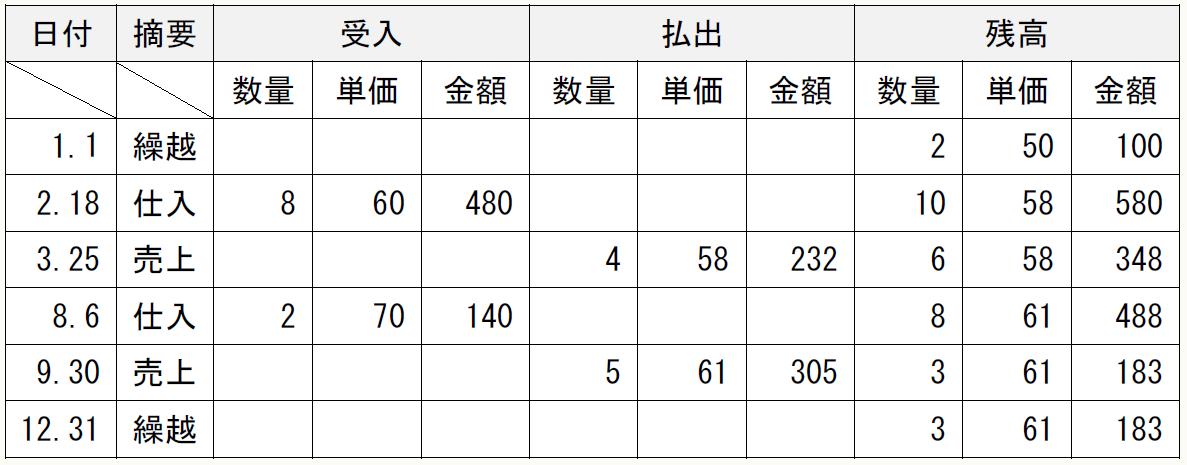

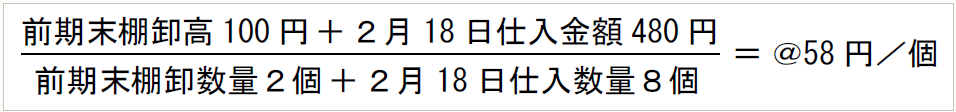

この設例では、まず、2月18日仕入時に、移動平均単価を下記のように改定します。

次の売上時(3月25日)の払出直後の残高単価は、この移動平均単価になります。

3月25日の残高の金額は、6個×@58円/個=348円です。

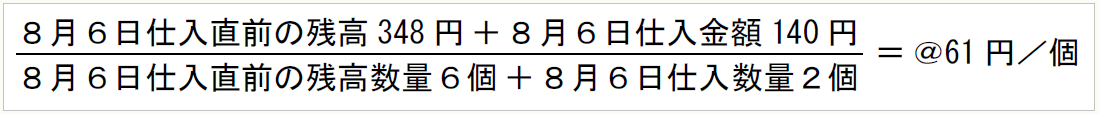

その次の仕入時(8月6日)には、移動平均単価を下記のように再び改定します。

これ以降、期末まで仕入がなく、期末棚卸高は@61円/個×3個=183円と算定されます。

この結果、当期の売上原価は、期首商品棚卸高100円+当期仕入620円-期末商品棚卸高183円=537円となります。当期の商品Bの受払記録簿を作成すると、下記のようになります。期中の払出単価・金額は、その都度算定されるため、その都度の記録ができます。

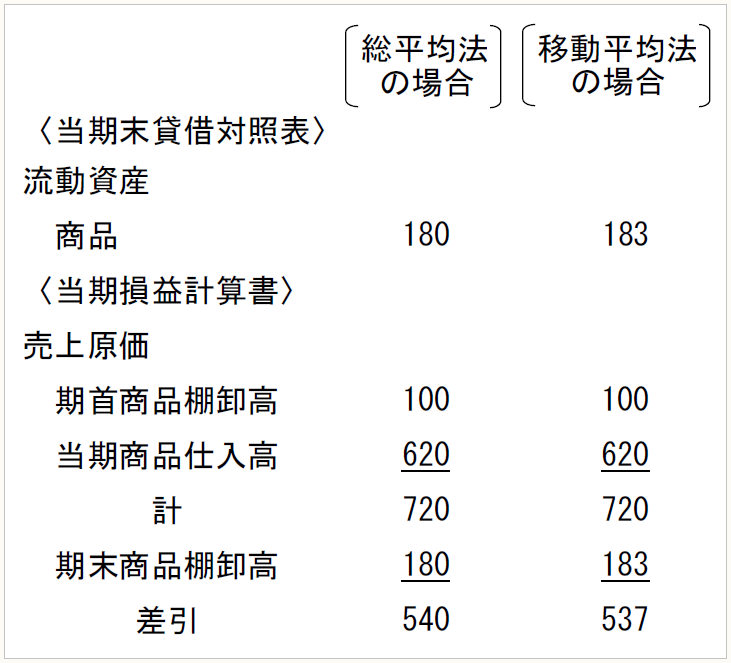

2 決算書

決算書の金額のうち「商品B」に係る部分は、次のとおりです。

【×1年12月31日決算期】

3 法人税法上の取扱い

(1) 棚卸資産の評価方法の届出書

新たに設立した会社の場合、その設立した日の属する事業年度の確定申告書の提出期限(合併により設立された法人が仮決算をした場合の中間申告書を提出するときは、その中間申告書の提出期限)までに、また、設立後新たに他の種類の事業を開始し又は事業の種類を変更した会社の場合、その開始又は変更した日の属する事業年度の確定申告書の提出期限(法人が仮決算をした場合の中間申告書を提出するときは、その中間申告書の提出期限)までに、所定の「棚卸資産の評価方法の届出書」を所轄税務署長へ提出して、棚卸資産の評価方法の選定を行うことになっています。

(2) 法定評価方法

この届出をしなかった場合、最終仕入原価法により算定された取得原価による原価法が選定されたものとされます。

(3) 棚卸資産の評価方法の変更承認申請書

選定した棚卸資産の評価方法を変更するには、変更しようとする事業年度開始の日の前日までに所定の「棚卸資産の評価方法の変更承認申請書」(合理的な理由が必要)を所轄税務署長へ提出してその承認(合併・分割等特別な事情により認められる場合を除いて、現に評価方法を採用してから3年以上経過していないときは、原則として評価方法の変更は認められないとされています)を受けなければなりません。

[凡例]

- 中小企業会計指針・・・中小企業の会計に関する指針

- 中小企業会計要領・・・中小企業の会計に関する基本要領

[参考]

「中小企業の会計に関する指針・中小企業の会計に関する基本要領」(日本税理士会連合会ホームページ)

(了)

この連載の公開日程は、下記の連載目次をご覧ください。