〔事例で使える〕中小企業会計指針・会計要領

《固定資産》編

【第1回】

「有形・無形固定資産の減損(1)~計上時の取扱い」

公認会計士・税理士 前原 啓二

本連載の趣旨

「中小企業の会計に関する指針」(以下「中小企業会計指針」とします)は、中小企業が計算書類の作成に当たり拠ることが望ましい会計処理等を示すもので、一定の水準を保ったものとされています。これに比べ簡単な会計処理をすることが適切と考えられる中小企業を対象に「中小企業の会計に関する基本要領」も公表されました。

しかし、これらは簡潔に文章で記載されており、概念的には理解できても、実際にはどのように会計処理するのかがわからないため、仕方なく法人税法の規定による決算処理を続けている中小企業が散見されます。

そこで、本連載では、実際の中小企業で行われている基本的かつ重要な会計処理の事例をテーマごとに選び出し、「中小企業会計指針」等に基づく会計処理の一例について数値例を用いて具体的に示して、実務上のモデルとなるように解説します。また、法人税法規定による処理との差異と税務調整についても紹介します。

テーマについては、「中小企業会計指針」等に基づく会計処理と法人税法規定による処理との差異が顕著なものから順次取り上げます。

連載の第4弾として、固定資産を取り上げます。

本連載が、「中小企業会計指針」等のより一層の普及、さらに、中小企業の経営実態の正確な把握や適切な経営管理への発展に、少しでもつながれば幸いです。

《固定資産》編のラインナップ

- 【第1回】 有形・無形固定資産の減損(1)~計上時の取扱い

- 【第2回】 有形・無形固定資産の減損(2)~売却時の取扱い

- 【第3回】 圧縮記帳

- 【第4回】 ゴルフ会員権の減損

はじめに

中小企業会計指針では、上場企業向け減損会計基準の適用による技術的困難性等を配慮して、減損損失の認識対象をより狭く限定しています。

今回は、中小企業会計指針でも対象とされる減損損失の一例についてご紹介します。

【設例1】

A県にあるB工場は当社の不採算製品の製造拠点であり、X3年3月5日にB工場を閉鎖しました。B工場の機械・備品についてはX3年3月31日までに、他の工場へ移管し、転用できないものは廃棄処分しました。B工場の土地と建物は、当社の所有物件でX3年3月31日現在遊休状態であり、建物の構造上他の用途への転用も困難で、将来使用見込みがないものと見込まれます。売却の予定もありません。

当期(X2年4月1日~X3年3月31日)末現在におけるB工場の土地・建物に係るデータは、次のとおりです。

(1) 土地の帳簿価額は、200,000,000円。土地の取得時期がバブル期であり土地の市場価額が著しく下落しているものと思われます。直近の路線価評価額は40,000,000円。

(2) 建物の取得価額は、100,000,000円。X0年4月に取得。耐用年数38年、定額法償却率0.027(平成19年4月以後の取得)。帳簿価額は、91,900,000円。

1 当期末の仕訳

〈当期末〉

固定資産について取得当初に予測することができない減損が生じたときは、その時の取得原価から相当の減額をしなければなりません。

減損損失の認識及びその額の算定に当たって、減損会計基準の適用による技術的困難性等を勘案し、中小企業会計指針では、資産の使用状況に大幅な変更があった場合に、減損の可能性について検討することとしています。

具体的には、固定資産としての機能を有していても次の(ⅰ)(ⅱ)のいずれかに該当し、かつ、時価が著しく下落している場合には減損損失を認識します。

(ⅰ) 将来使用の見込みが客観的にないこと。資産が相当期間遊休状態であれば、通常、将来使用の見込みがないことと判断されます。

(ⅱ) 固定資産の用途を転用したが採算が見込めないこと。(中小企業会計指針36)

この設例のB工場の土地と建物は、上記(ⅰ)に該当し、かつ、時価が著しく下落しているため、減損損失を認識する必要があり、B工場の土地と建物の帳簿価額を回収可能価額まで減額し、その減少額を減損損失として当期の特別損失に計上しなければなりません。

回収可能価額とは、正味売却価額と使用価値のいずれか高い方の金額をいいます。

正味売却価額とは、その固定資産の時価から処分費用見込額を控除した金額をいいます。この設例では、B工場の土地と建物のうち建物については、その構造上他の用途への転用も困難なため、売却価値がないものとし備忘価額1円にて評価します。つまり、土地だけに売却価値を認めて評価します。土地の売却価額については、不動産鑑定士による鑑定評価額、路線価又は固定資産税評価額に基づいて算定する方法が挙げられますが、ここでは直近の路線価評価額40,000,000円を用いることとします。処分費用見込額については、この設例では簡略化のため省略します。

使用価値とは、その固定資産の継続的使用と使用後の処分によって生ずると見込まれる将来キャッシュ・フローの現在価値をいいます。この設例では、将来使用見込みがないものとして使用価値はゼロと評価します。

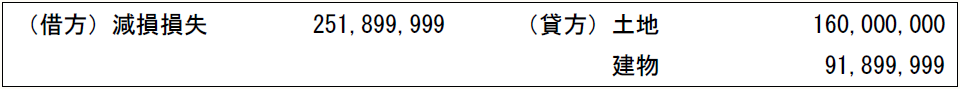

以上より、B工場の土地と建物の回収可能価額は、40,000,001円(=40,000,000円+1円)です。X3年3月31日現在の減損損失計上前の帳簿価額は、291,900,000円(=土地200,000,000円+建物91,900,000円)なので、減損損失は、251,899,999円(=減損前帳簿価額291,900,000円-回収可能価額40,000,001円)と算定されます。

2 決算書の金額

〈当期損益計算書〉

特別損失

減損損失 251,899,999

〈当期末貸借対照表〉

有形固定資産

建物 B工場の建物を1円として含めた金額

土地 B工場の土地を40,000,000円として含めた金額

3 損益計算書の当期純損益から法人税申告書の課税所得を算出する際の加算・減算調整

〈当期法人税申告書別表四〉

加算・留保

減損損失(建物) 91,899,999

減損損失(土地) 160,000,000

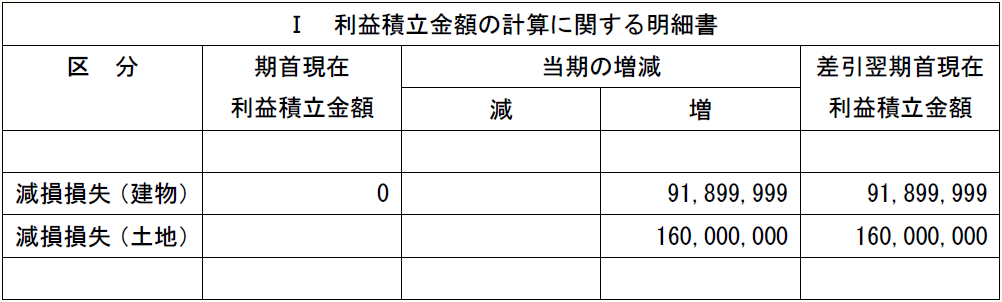

〈当期法人税申告書別表五(一)〉

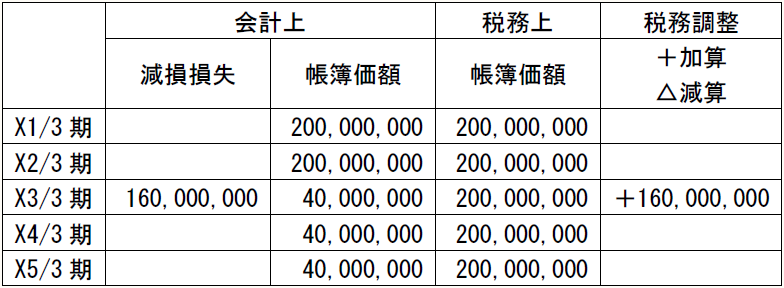

固定資産の減損会計の導入時において、その会計処理に対して、法人税上の改正は一切されませんでした。したがって、減損損失の金額は、税務上それを計上した事業年度の損金の額に算入されません。会計上は、減損損失計上後の帳簿価額(会計上の帳簿価額)に基づいて減価償却費、固定資産売却・処分損益を計上しますが、税務上は、減損損失計上前の帳簿価額(税務上の帳簿価額)に基づいて算定した減価償却費、固定資産売却・処分損益の額を各期の損金又は益金の額に算入します。

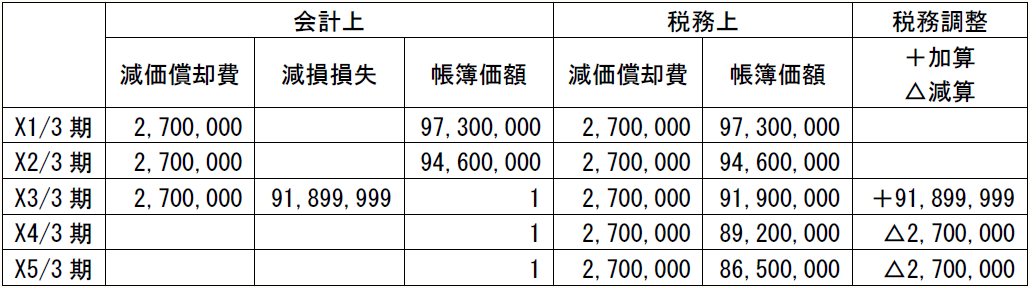

減損損失計上後においてB工場の土地と建物を所有し続けた場合の土地・建物それぞれの会計上と税務上の帳簿価額については、取得当初のX1年3月期からX5年3月期までを示すと次のとおりです。

[B工場の建物]

(了)

[凡例]

- 中小企業会計指針・・・中小企業の会計に関する指針

- 中小企業会計要領・・・中小企業の会計に関する基本要領

[参考]

「中小企業の会計に関する指針・中小企業の会計に関する基本要領」(日本税理士会連合会ホームページ)