〔事例で使える〕中小企業会計指針・会計要領

《外貨建取引等》編

【第1回】

「為替予約等が締結されていない場合

~輸入に係る外貨建取引の円換算」

公認会計士・税理士 前原 啓二

本連載の趣旨

「中小企業の会計に関する指針」(以下「中小企業会計指針」とします)は、中小企業が計算書類の作成に当たり拠ることが望ましい会計処理等を示すもので、一定の水準を保ったものとされています。これに比べ簡単な会計処理をすることが適切と考えられる中小企業を対象に「中小企業の会計に関する基本要領」も公表されました。

しかし、これらは簡潔に文章で記載されており、概念的には理解できても、実際にはどのように会計処理するのかがわからないため、仕方なく法人税法の規定による決算処理を続けている中小企業が散見されます。

そこで、本連載では、実際の中小企業で行われている基本的かつ重要な会計処理の事例をテーマごとに選び出し、「中小企業会計指針」等に基づく会計処理の一例について数値例を用いて具体的に示して、実務上のモデルとなるように解説します。

連載の第6弾として、外貨建取引等を取り上げます。ここでは、中小企業において比較的よく行われている事例から、法人税法規定による処理との差異と税務調整も含めて紹介します。

本連載が、「中小企業会計指針」等のより一層の普及、さらに、中小企業の経営実態の正確な把握や適切な経営管理への発展に、少しでもつながれば幸いです。

《外貨建取引等》編のラインナップ

- 【第1回】 為替予約等が締結されていない場合~輸入に係る外貨建取引の円換算

- 【第2回】 為替予約等が締結されている場合~振当処理

- 【第3回】 為替予約等が締結されている場合~一括計上

- 【第4回】 外貨建資産負債の換算

はじめに

外貨建取引は、原則としてその取引発生時の為替相場による円貨額をもって記録し、外貨建金銭債権債務については、決算時の為替相場により円換算額を付すとされます。今回は、為替予約等が締結されていない場合の外貨建取引の円換算として、輸入における仕入・買掛金・前渡金を例に、それらの円換算方法をご紹介します。

【設例1】

(1) 当社(3月31日決算)は下記のような一連の輸入取引を行いました。

- ×1年3月30日 輸入契約に伴い前渡金1,000ドルを支払いました。

- ×1年12月25日 その輸入契約に基づく輸入商品(仕入原価10,000ドル)を受け取りました。

- ×2年4月30日 残金9,000ドルを支払いました。

為替予約等は締結していません。

(2) 直物為替相場は、次のとおりです。

- ×1年3月30日TTM:@80円/ドル

- ×1年3月31日TTM:@90円/ドル

- ×1年12月25日TTM:@100円/ドル

- ×2年3月31日TTM:@110円/ドル

- ×2年4月30日TTM:@120円/ドル

1 一連の輸入取引に係る仕訳

〈×1年3月30日:前渡金の支払い〉

![]()

〈×1年3月31日:決算日〉

仕訳なし

〈×1年12月25日:輸入商品の受取り〉

〈×2年3月31日:決算日〉

![]()

〈×2年4月30日:残金の支払い〉

(1) 仕入の円換算額

外貨建取引は、原則として、その取引発生時の為替相場による円換算額を付すこととされます(中小企業会計指針75)。

この設例では、仕入対価10,000ドルのうち1,000ドルは前渡金として仕入に先立って支払われています。外貨建取引高のうち、前渡金が充当される部分については、前渡金の金銭授受時の為替相場(@80円/ドル)による円換算額(1,000ドル×@80円/ドル=80,000円)を付し、残りの部分については、取引発生時の為替相場(@100円/ドル)により換算(9,000ドル×@100円/ドル=900,000円)します(外貨建取引等の会計処理に関する実務指針26)。

上記の仕訳は、この原則的方法によっています。

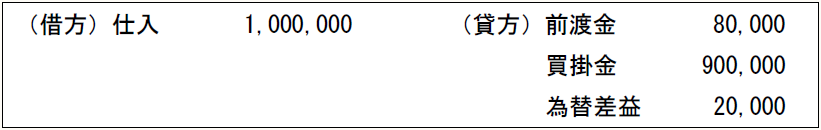

ただし、例外的な方法として、営業利益及び経常利益に重要な影響を及ぼさないと認められる場合は、仕入対価10,000ドル全額を取引発生時の為替相場(@100円/ドル)により換算(10,000ドル×@100円/ドル=1,000,000円)して仕入計上するとともに、前渡金の金銭授受時の為替相場(@80円/ドル)と取引発生時の為替相場(@100円/ドル)との相違から生じる為替差額(@(100-80)円/ドル×1,000ドル=20,000円)は為替差益として処理することができます(外貨建取引等の会計処理に関する実務指針26)。

この場合の仕訳は次のとおりです。

〈×1年12月25日:輸入商品の受取り〉

(2) 期末買掛金残高の円換算額

短期外貨建金銭債務については、決算時の為替相場による円換算額を付します(中小企業会計指針79)。

この設例では、期中に取引発生時の為替相場(@100円/ドル)により円換算した買掛金計上額(9,000ドル×@100円/ドル=900,000円)を、×2年3月31日決算日残高(9,000ドル)について、同決算日の為替相場(@110円/ドル)により換算替え(9,000ドル×@110円/ドル=990,000円)し、この換算差額(990,000円-900,000円=90,000円)は、原則として、営業外損益の部において当期の為替差損益として処理します(中小企業会計指針77)。

(3) 期末前渡金残高の円換算額

前渡金は、期末時(×1年3月31日)残高1,000ドルについては、金銭授受時の為替相場(@80円/ドル)による円換算額(1,000ドル×@80円/ドル=80,000円)を付すものとされ、期末時に為替差損益は生じません。前渡金は将来、財又はサービスの提供を受ける費用性資産であって、外貨建金銭債権ではないからです(外貨建取引等の会計処理に関する実務指針25)。

2 決算書の金額

① ×1年3月31日決算期

〈当期末貸借対照表〉

流動資産

前渡金 80,000

② ×2年3月31日決算期

〈当期損益計算書〉

売上原価

当期仕入高 980,000

営業外費用

為替差損 90,000

〈当期末貸借対照表〉

流動負債

買掛金 990,000

③ ×3年3月31日決算期

〈当期損益計算書〉

営業外費用

為替差損 90,000

3 法人税法の規定における換算方法(参考)

① 外貨建取引の円換算は、その取引を計上すべき日(「取引日」といいます)の電信売買相場の仲値(TTM)によります。ただし、継続適用を条件として、収益又は資産については取引日の電信買相場(TTB)、費用又は負債については取引日の電信売相場(TTS)によることができます(法基通13の2-1-2)。

② 収益又は費用の額に係る円換算額を、その計上すべき日までに先物外国為替契約等により確定させているとき(先物外国為替契約等の締結日にその旨を帳簿書類に記載した場合に限ります)は、その収益又は費用の額は、①にかかわらず、その確定させている円換算額をもって換算することができます(法基通13の2-1-4)。

③ 取引に関する前渡金又は前受金があるときは、その部分については、①にかかわらず、その前渡金又は前受金の帳簿価額をもって費用又は収益の額とし、改めてその費用又は収益の計上日における為替相場による円換算を行わないことができます(法基通13の2-1-5)。

4 損益計算書の当期純損益から法人税申告書の課税所得を算出する際の加算・減算調整

この設例のケースは、法人税法上、上記3の①③の適用に該当します。したがって、会計処理と法人税法上の取扱いに差異がないので、損益計算書の当期純損益から法人税申告書の課税所得を算出する際の加算・減算調整はありません。

(了)

[凡例]

- 中小企業会計指針・・・中小企業の会計に関する指針

- 中小企業会計要領・・・中小企業の会計に関する基本要領

[参考]

「中小企業の会計に関する指針・中小企業の会計に関する基本要領」(日本税理士会連合会ホームページ)