〔事例で使える〕

中小企業会計指針・会計要領

《金銭債権-手形債権・電子記録債権》編

【第1回】

「手形債権」

公認会計士・税理士 前原 啓二

連載の目次はこちら

本連載の趣旨

「中小企業の会計に関する指針」(以下「中小企業会計指針」とします)は、中小企業が計算書類の作成に当たり拠ることが望ましい会計処理等を示すもので、一定の水準を保ったものとされています。これに比べ簡単な会計処理をすることが適切と考えられる中小企業を対象に「中小企業の会計に関する基本要領」も公表されました。しかし、これらは簡潔に文章で記載されており、概念的には理解できても、実際にはどのように会計処理するのかがわからないため、仕方なく旧来どおりの決算処理を続けている中小企業が散見されます。

そこで、本連載では、実際の中小企業で行われている基本的かつ重要な会計処理の事例をテーマごとに選び出し、「中小企業会計指針」等に基づく会計処理の一例について数値例を用いて具体的に示して、実務上のモデルとなるように解説します。

今回は連載の第19弾として、『金銭債権』の中から『手形債権』を取り上げます。また、従来の手形債権から電子記録債権に代替していく傾向にあるので、『電子記録債権』についても取り上げます。

本連載が、「中小企業会計指針」等のより一層の普及、さらに、中小企業の経営実態の正確な把握や適切な経営管理への発展に、少しでもつながれば幸いです。

▷《金銭債権-手形債権・電子記録債権》編のラインナップ

- 【第1回】 手形債権(本稿)

- 【第2回】 電子記録債権

はじめに

2008年12月から施行されている電子記録債権法に基づいて、従来の紙媒体である手形債権だけでなく、電子記録債権も手形債権の代替として機能しており、中小企業においても、特に大企業の取引先との決済から徐々に普及してきています。電子記録債権の会計処理は、手形債権に準じて取り扱うことが適当です。そこで、【第1回】は手形債権の会計処理を確認します。【設例1】

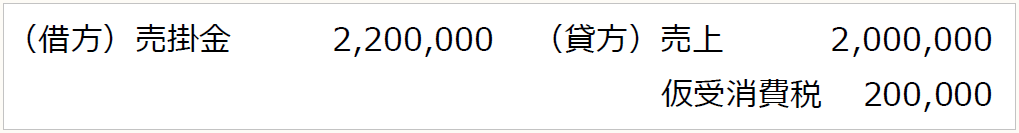

当社(12月31日決算)は、当期(X1年1月1日~X1年12月31日)に、次の取引を行いました。(1) X1年10月20日に、製品2,000,000円(税抜金額、消費税10%)を甲社に掛けで販売しました。

(2) X1年11月30日に(1)の代金について、甲社が振り出した約束手形2,200,000円(支払期日X2年2月28日)を受け取りました。

(3) 当社が(2)の約束手形を支払期日前に割引や裏書譲渡しない場合

(3-1) 支払期日X2年2月28日に、(2)の約束手形2,200,000円が決済(甲社の銀行口座から引き落とされて当社の当座預金に2,200,000円振込)されました。

(4) 当社が(2)の約束手形を支払期日前に割引する場合

(4-1) X1年12月15日に、(2)の約束手形を当社の取引銀行に持ち込み、割引料80,000円を差し引いた2,120,000円が当社の当座預金に入金されました。

(4-2) X1年12月31日決算日。

(4-3) その後、支払期日X2年2月28日に、(2)の約束手形2,200,000円が決済されました。

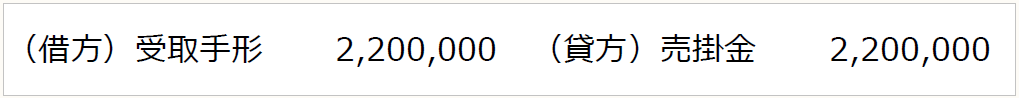

(5) 当社が(2)の約束手形を支払期日前に裏書譲渡する場合

(5-1) 当社の仕入先乙社に対する買掛金2,200,000円と相殺するために、X1年12月20日に、(2)の約束手形2,200,000円を裏書譲渡しました。

(5-2) X1年12月31日決算日。

(5-3) その後、支払期日X2年2月28日に、(2)の約束手形2,200,000円が決済されました。

1 会計処理

上記(1)~(5-3)の仕訳等は、次のとおりです。

(1)

(2)

(3) 当社が(2)の約束手形を支払期日前に割引や裏書譲渡しない場合

(3-1)

(4) 当社が(2)の約束手形を支払期日前に割引する場合

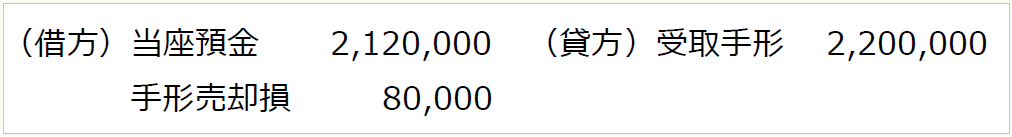

(4―1)

(4-2)

仕訳なし。受取手形割引高2,200,000円を決算書に注記。

(4-3)

仕訳なし。

(5) 当社が(2)の約束手形を支払期日前に裏書譲渡する場合

(5-1)

当社の仕入先乙社に対する買掛金2,200,000円を(2)の手形債権と相殺することになるので、仕訳は下記のとおり。

![]()

(5-2)

仕訳なし。受取手形裏書譲渡高2,200,000円を決算書に注記。

(5-3)

仕訳なし。

〇約束手形の振出

上記(2)について、手形債権の場合、販売先の甲社が振出人として紙媒体の手形を取引銀行から購入した所定の手形用紙を用いて作成して振り出し、当社はその紙媒体の約束手形を受け取ります。

貸借対照表上、営業取引により発生した債権(又は債務)については、「受取手形(又は支払手形)」に表示します。

〇約束手形の割引

上記(4)について、手形債権の場合、販売先から受け取った紙媒体の約束手形を当社の取引銀行に持ち込み、所定の割引料を差し引いて支払期日を待たずに早期に現金化します。割引料は、「手形売却損」勘定を用います。

〇約束手形の裏書譲渡

上記(5)について、手形債権の場合、当社の支払先への支払手段の1つとして、販売先から受け取った紙媒体の手形を、その用紙の裏に譲渡先(この設例では乙社)を記入して、引き渡します。この手形債権2,200,000円の譲渡により、当社がこの債権を対価とした相殺取引として、乙社に対する買掛金2,200,000円を支払ったことになります。

* * *

上記(4)と(5)は、いずれも、紙媒体の手形債権の割引や裏書譲渡が行われた後に、約束手形の振出人(この設例では当社販売先甲社)が支払期日X2年2月28日時点で支払不能になっていれば、割引や裏書譲渡を行った者(この設例では当社)は債権者(この設例(4)では当社の割引先銀行、設例(5)では当社の仕入先乙社)へ2,200,000円の支払をしなければならず、条件付き遡及義務を負います。この設例では、当期末(X1年12月31日)現在、手形債権の割引や譲渡が行われた後であり、かつ、約束手形の支払期日(X2年2月28日)前であるので、当社は条件付き遡及義務を負っています。

「手形遡及債務」は、「貸借対照表等に関する注記」の1つ(会社計算規則103)です。会社計算規則では、会計監査人設置会社以外の株式会社(公開会社を除く)には、「貸借対照表等に関する注記」を表示することは要しないとされています(同規則98②)。しかし、中小企業会計指針では、受取手形割引額及び受取手形譲渡額は、注記を要求されていない場合においても、それぞれ注記することが望ましいとされています(中小企業会計指針15(4))。

2 当期(X1年12月31日決算)における決算書の表示

当期(X1年12月31日決算)における決算書の表示は、他に取引がないと仮定すると、次のとおりです。

➤上記(3)の「当社が(2)の約束手形を支払期日前に割引や裏書譲渡しない場合」

〈当期末貸借対照表〉

受取手形 2,200,000

➤上記(4)の「当社が(2)の約束手形を支払期日前に割引する場合」

〈損益計算書〉

営業外費用

手形売却損 80,000

〈個別注記表〉

貸借対照表等に関する注記

受取手形割引高 2,200,000

➤上記(5)の「当社が(2)の約束手形を支払期日前に裏書譲渡する場合」

〈個別注記表〉

貸借対照表等に関する注記

受取手形裏書譲渡高 2,200,000

[凡例]

- 中小企業会計指針・・・中小企業の会計に関する指針

- 中小企業会計要領・・・中小企業の会計に関する基本要領

- 法基通・・・法人税基本通達

[参考]

「中小企業の会計に関する指針・中小企業の会計に関する基本要領」(日本税理士会連合会ホームページ)

(了)

この連載の公開日程は、下記の連載目次をご覧ください。