〈一角塾〉

図解で読み解く国際租税判例

【第81回】

「三井住友信託銀行特定民間国外債事件

-政令委任による解除条件付利子非課税規定の解釈について-

(地判令2.12.1、高判令3.9.30、最判令4.5.26)(その1)」

税理士 畠山 和夫

【裁決・判決】

東京地方裁判所(以下「地裁」という)

令和2年12月1日判決(棄却)(控訴)

(平成31年(行ウ) 第189号 過誤納金返還等請求事件)

税務訴訟資料 第270号-128(順号13488)

訟務月報 第68巻6号561頁

TAINSコード:Z270-13488

東京高等裁判所 (以下「高裁」という)

令和3年9月30日判決(棄却)(上告・上告受理申立)

(令和2年(行コ) 第260号 過誤納金返還等請求控訴事件)

税務訴訟資料 第271号-109(順号13611)

訟務月報 第68巻6号537頁

TAINSコード:Z271-13611

最高裁判所・第一小法廷(以下「最高裁」という)

令和4年5月26日決定(棄却・不受理)(確定)

税務訴訟資料 第272号(順号13720)

TAINSコード:Z272-13720

【関係法令の定め】(①は項数、❶は号数をいう)

所得税法(以下「所法」という)

(※) 地裁判決の関係法令等の定め「平成26年法律第10号による改正前のもの」を要約

第2条

①❸(居住者、非居住者、内国法人、外国法人、公社債の定義)

第161条(国内源泉所得)

① 国内源泉所得になるもの

❹ 利子所得 23条①に規定する公社債のうち日本の国債、地方債、内国法人発行債権の利子

第212条(非居住者又は外国法人の国内源泉所得に係る源泉徴収義務)

① 支払者は支払いの際所得税を徴収し翌月10日までに納付しなければならない。

② 国内源泉所得が国外で支払われる場合は、支払者が国内に住所等があるときは国内で支払うものとみなす。この場合、納付期限は翌月末日とする。

第213条(徴収税額)

①❸(利子所得)国内源泉所得の15%

租税特別措置法(以下「措法」という)

(※1) 地裁判決関係法令等の定め「第6条①④については平成20年法律第23号による改正前のもの。⑬については現行法。その余については平成22年法律第6号による改正前のもの。」を要約

(※2) ②③⑤⑧⑩⑪⑫は、筆者が参考のために追記した。

第6条(民間国外債等の利子の課税の特例)

① (一般民間国外債利子への所得税課税) 税率15%

② (同利子支払者の納付義務)支払額から①の税額を徴収し翌月末までに納付

③ (同源泉所得税について国税通則法・国税徴収法の適用)省略

④ (同利子の非課税要件:本人確認手続)利子に支払を受ける際、非課税適用申告書を利子の支払者を経由して所轄税務署長に提出したときは、その支払を受ける利子については、所得税を課さない。

⑤ (国内PE保有者への適用除外)省略

⑥ (非課税適用申告書のみなし提出時期)④の場合、利子支払者に受理がされた時に提出があったものとみなす。

⑦ (特定民間国外債利子の非課税要件:本人確認手続)非居住者又は外国法人(以下「非居住者等」という)が特定民間国外債であって保管の委託をしている者につき利子の支払いを受ける場合において、当該保管支払委託者で利子の受領の媒介等をするものがその利子の交付を受けるときまでに利子受領者情報を利子の支払いをするものに通知し、かつ、その利子の支払いをするものが、利子受領者確認書を作成し所轄税務署長に提出したときは、非課税適用申告書を提出したものとみなす。

⑧ (金融機関等への④本文⑥⑦の準用)省略

⑨ (特定民間国外債の定義)後述

⑩~⑫ (指定民間国外債利子)省略

⑬ (政令委任)③、非課税適用申告書の提出に関する事項、利子受領者確認書の提出に関する事項、その他①②及び④~⑫の規定の適用に関し必要な事項は、政令で定める。

租税特別措置法施行令(以下「施行令」という)

(※) 地裁判決関係法令等の定め「平成27年政令第148号による改正前のもの」を要約

第3条の2の2(民間国外債等の利子の課税の特例に関する利子支払者の義務)

⑬ (民間国外債の非課税適用申告書の提出期限)受理した日の属する月の翌月末日

㉖ (特定民間国外債の利子受領確認書作成義務)

㉗ (同利子受領者確認書の提出期限)利子の支払いをした日の属する月の翌月末日

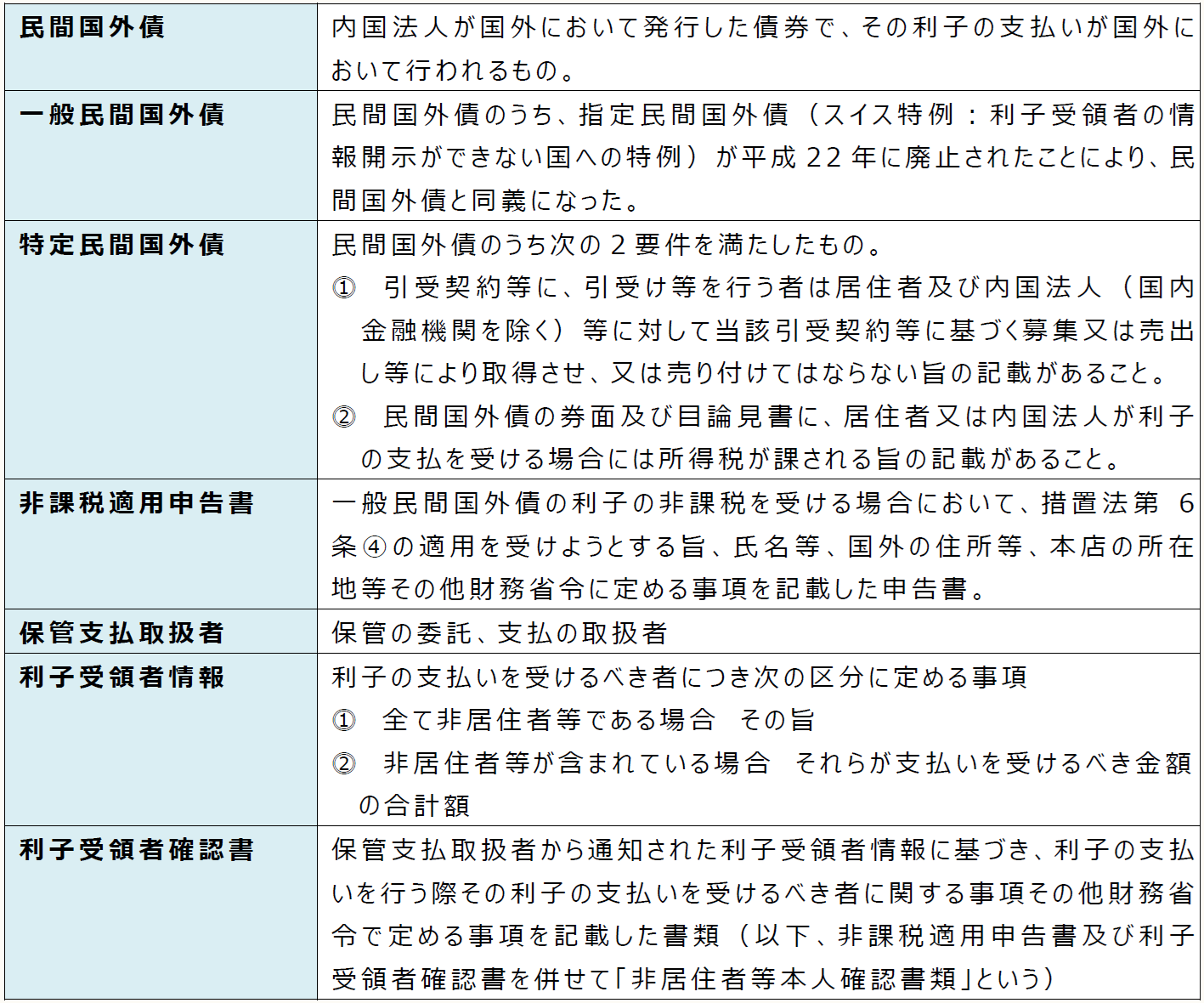

【定義】

Ⅰ はじめに

本事件は、民間国外債の利子の非課税の規定により三井住友信託銀行(以下「X」という)が特定民間国外債利子の支払い時に源泉所得税の徴収を行っていなかったところ、課税庁より非居住者等の本人確認書類である利子受領者確認書の提出が期限内に行われなかったため利子の非課税措置が受けることができないとして、源泉所得税の納税告知処分及び不納付加算税賦課決定処分を行った事案である。

第1審及び第2審とも利子受領者確認書の期限内提出が非課税措置の適用を受けるための要件であるとして、原告敗訴の判決を行った。その後上告棄却、上告受理申立不受理決定により判決が確定した。

しかしながら、利子受領者確認書の提出義務の期限は措置法施行令第3条の2の2で規定されたものであるため、判決通り利子受領者確認書の期限内提出が非課税措置の適用を受ける要件であるとすると、期限後提出を行った場合、利子の支払時に自動確定すべき源泉所得税(以下「源泉所得税の基本構造」という)の非課税要件に政令委任により解除条件附款を付すことと同じことになる。そうすると、憲法第84条の租税法律主義(課税要件法定明確主義)に反するのではないかという疑問が生じる。

ついては、このような疑問に対し「政令委任による解除条件付利子非課税規定の解釈について」という副題を付して検討を行いたい。

この記事全文をご覧いただくには、プロフェッションネットワークの会員登録およびログインが必要です。

すでに会員登録をされている方は、下記ボタンからログインのうえ、ご覧ください。

Profession Journalのすべての記事をご覧いただくには、「プレミアム会員(有料)」へのご登録が必要となります。

なお、『速報解説』については「一般会員(無料)」へのご登録でも、ご覧いただけます。

※他にもWebセミナー受け放題のスーパープレミアム会員などがございます。

会員登録がお済みでない方は、下記会員登録のボタンより、ご登録のお手続きをお願いいたします。