〈一角塾〉

図解で読み解く国際租税判例

【第50回】

「寄与度利益分割法の適用が認められた事例

(地判平24.4.27、高判平25.3.28、最判平27.1.16)(その1)」

~租税特別措置法66条の4第1項、2項~

税理士 水野 正夫

- 東京地裁:平成24年4月27日判決【税資第262号-94(順号11944)】(TAINSコード:Z262-11944)

- 東京高裁:平成25年3月28日判決【税資第263号-63(順号12187)】(TAINSコード:Z263-12187)

- 最高決:平成27年1月16日【税資第265号-4(順号12587)】(TAINSコード:Z265-12587)

1 事案の概要

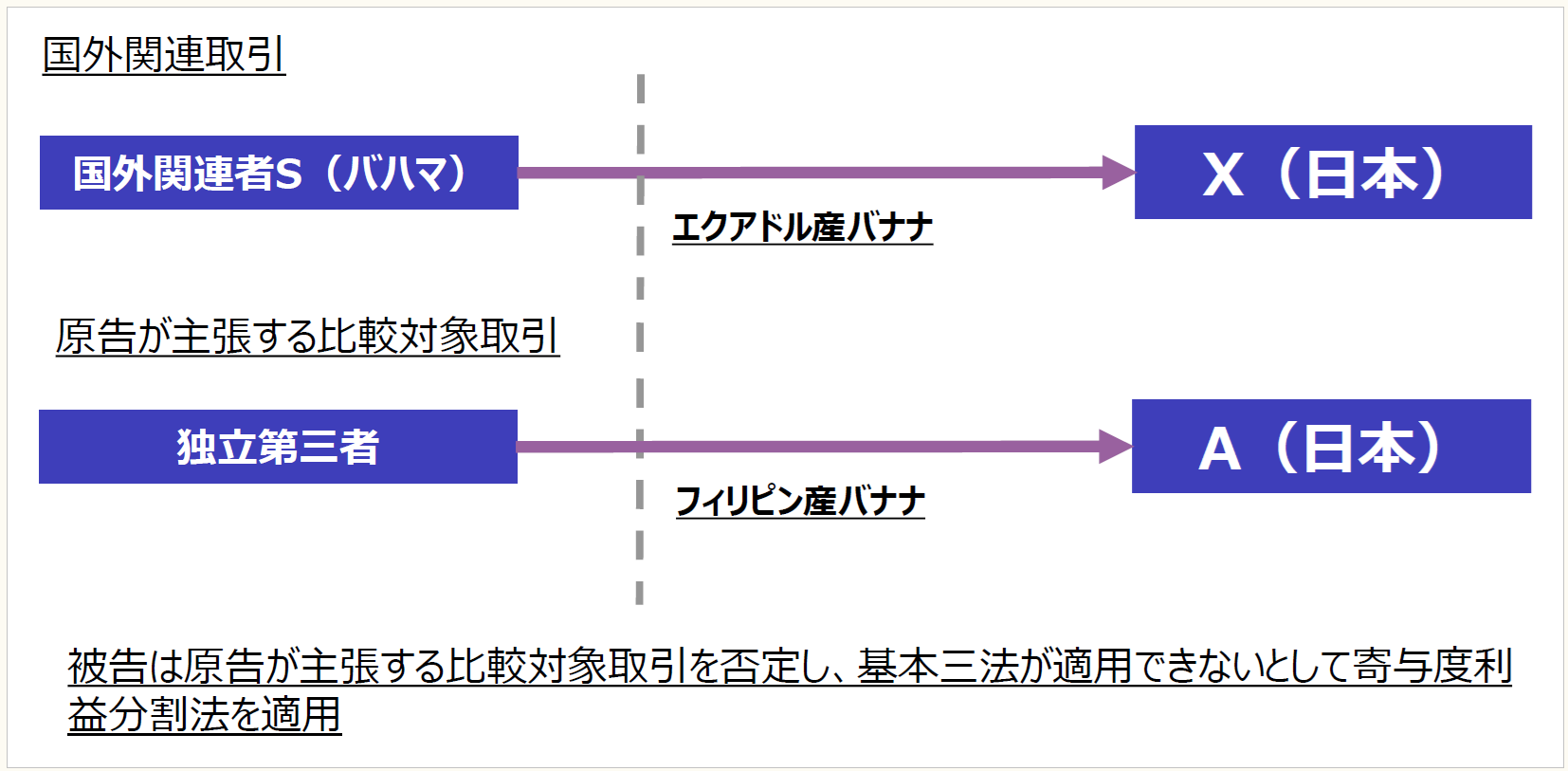

本件は、被告(Y、課税庁)が、農産物の輸入・卸売販売を営む内国法人Xに対し、バハマ所在の国外関連者Sからエクアドル産バナナを仕入れた国外関連取引(以下、「本件取引」という)についていわゆる移転価格税制を適用し、平成11年度から平成16年度までの法人税等について更正処分等を行ったところ、原告Xが被告Yが行ったこれらの処分に違法があると主張して、その取消しを求めた事案である(※1)。

(※1) 移転価格税制の適用による経済的二重課税の救済については、わが国と国外関連者の所在国の租税条約上の相互協議条項に基づいた二国間の相互協議によって二重課税を排除するというルートも用意されており、相互協議を通じて二重課税の排除を求めるケースも多くあると思われるが、本件の場合、わが国と国外関連者の所在地国であるバハマと租税条約が締結されておらず、相互協議を利用できなかった事案である。

この記事全文をご覧いただくには、プロフェッションネットワークの会員登録およびログインが必要です。

すでに会員登録をされている方は、下記ボタンからログインのうえ、ご覧ください。

Profession Journalのすべての記事をご覧いただくには、「プレミアム会員(有料)」へのご登録が必要となります。

なお、『速報解説』については「一般会員(無料)」へのご登録でも、ご覧いただけます。

※他にもWebセミナー受け放題のスーパープレミアム会員などがございます。

会員登録がお済みでない方は、下記会員登録のボタンより、ご登録のお手続きをお願いいたします。