相続税の実務問答

【第1回】

「遺産分割が整わない場合の相続税の申告方法」

税理士 梶野 研二

-はじめに-

相続税の申告をするためには、相続財産の把握とその評価額の算定に多大な時間を要しますが、そこまでの作業を終えれば、後はパソコンソフトへの入力さえ間違えなければ、自動的に正しい申告書が作成され、ほっと一息と考えがちです。

しかし、実際に相続税の申告に携わると、その後にも次々に判断に迷う問題に突き当たり、事はそれほど単純ではないことにすぐに気づくはずです。

そこで、相続税の申告の前後に生じる様々な疑問について、Q&Aの形で解説をすることにします。読者の日々の業務の参考となれば幸いです。

[問]

3ヶ月前に、父が亡くなりました。相続人は、母、兄、私の3人です。相続税の申告及び納税は、相続開始後10ヶ月以内に行わなければならないと聞きましたが、共同相続人である兄との間で遺産分割について争っており、申告期限までに分割協議が整う見込みがありません。

このような場合であっても、10ヶ月以内に相続税の申告及び納税をしなければならないのですか。

なお、父は遺言を残していませんでした。

[答]

相続人間で遺産の分割ができない場合であっても、相続の開始したことを知った日の翌日から10ヶ月以内に相続税の申告をし、算出された税額を納付しなければなりません。この場合、各共同相続人が法定相続分により遺産を相続したものとして相続税の計算を行うこととなります。

● ● ● ● ● 説 明 ● ● ● ● ●

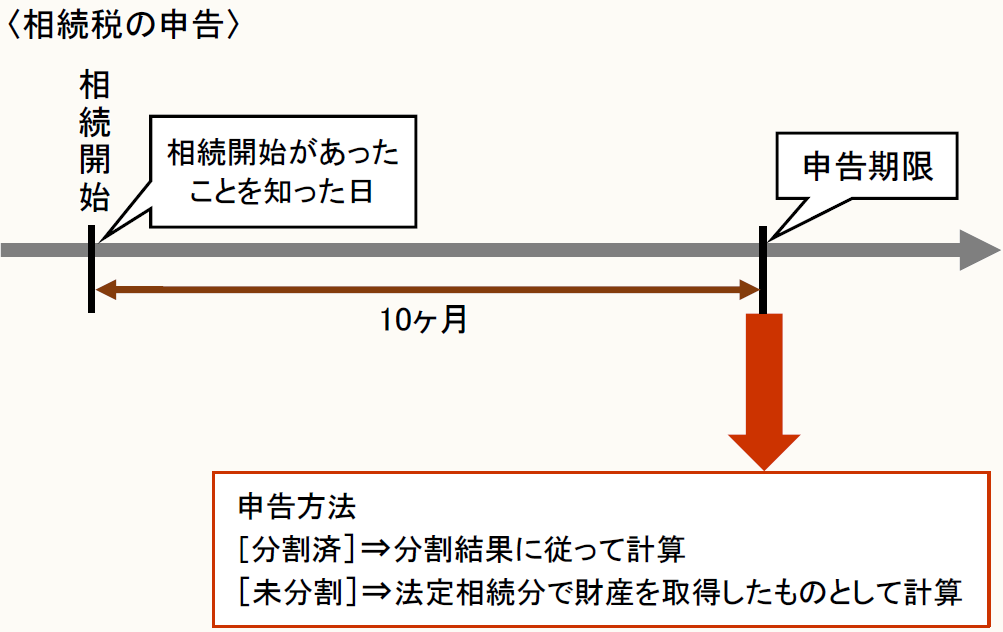

1 相続税の申告期限

相続や遺贈により財産を取得した者は、相続や遺贈によりその被相続人から財産を取得したすべての者の相続税の課税価格(注)の合計額が相続税の基礎控除額を超える場合には、その相続の開始があったことを知った日の翌日から10ヶ月以内に、相続税の申告書を被相続人の死亡時の住所地の所轄税務署長に提出し、申告書に記載した相続税を納付しなければなりません(相続税法27①、33、附則③)。この期限を「相続税の申告期限」といいます。

(注) 相続税の課税価格とは、相続や遺贈により取得した財産の価額から債務・葬式費用を控除し、一定の生前贈与財産の価額を加算した金額です。

2 遺産分割ができなかった場合の申告方法

(1) 相続税の申告期限までに遺産分割ができない場合

相続税の申告期限までに、遺産の分割が行われれば、その分割結果に従って、相続人ごとの相続税の課税価格や相続税額を計算することになります。

しかし、相続税の申告期限までに遺産分割が整わない場合もあります。

例えば、

① 遺産の分割を巡って相続人間で争いが生じているとき

② 相続財産に含まれるかどうかについて疑義のある財産が存在するために分割の対象となる財産の範囲が確定しないとき

(※) いわゆる名義株や名義預金が存する場合や、相続人のうちの1人が自己の財産と区別せずに被相続人の財産を管理していた場合など相続財産の確定が難しいケースが多いと思われます。

③ 相続人の中の1人が海外で仕事をしており、すぐには帰国することができないとき

④ 相続人の中に長期入院中の者や認知症の者がおり、遺産分割に係る意思表示ができないとき

⑤ 遺言で分割が禁止されているとき

など、相続税の申告期限までに相続財産の分割をすることが困難な事情は様々です。

民法は、遺言で遺産分割が禁止されている場合を除き、いつでも、共同相続人間の協議により遺産分割を行うことができると定めていますが、遺産分割の期限については特に規定していません(民法907①)。

そのため、必ずしも相続税の申告期限までに分割をする必要はなく、むしろ後日の無用なトラブルを避けるために、相続人全員が納得できるように時間をかけて話し合いをしていくことが望ましい場合もあるでしょう。

(2) 遺産分割ができなかったときの相続税の計算と申告

それでは、相続人間で遺産分割協議が整わない場合に、相続税の申告をどのように行えばよいのでしょうか。

人が亡くなると相続が開始し(民法882)、被相続人のすべての財産及び債務は、相続開始とともにその相続人に承継されることとなります(民法896)。共同相続人間で遺産分割が行われれば、それにより被相続人の財産の帰属が確定的に決まることとなりますが、相続の開始から遺産分割が整うまでの間は、法定相続分により被相続人の法定相続人に権利及び債務が承継されている状態となります。

ところで、共同相続人間で遺産分割につき争いがあるような場合には、法定申告期限までに分割が完了せず、各相続人が現実に取得する財産を確定することができない事態が生じ得ることになりますが、そのような場合に、取得財産を確定するまでは申告をすることができないとして、遺産分割がなされるまで申告義務を猶予することを認めたのでは、長期間にわたって遺産分割を行わないことにより、相続税を免れるという結果を招くこととなってしまいます(参考:平成5年3月29日神戸地裁判決)。

そこで、相続税の申告期限までに、遺産の分割がされていない場合には、その分割がされていない遺産について、民法の規定(第900条から第903条までの規定。したがって、第904条の2(寄与分)は除かれます)による相続分の割合(法定相続分)に従って当該遺産を取得したものとして、相続税の課税価格及び税額を計算して、申告及び相続税の納付をすることとされています(相法55)。

(3) 申告書の提出方法

相続税の申告は、相続人全員が1つの申告書に連署することにより、共同して提出するのが一般的ですが、共同して提出することが困難な場合には、単独又は相続人の一部の者だけで申告をすることもできます。

なお、相続税の計算上、相続人全員の課税価格を明らかにすることが不可欠であることから、申告書上に相続人全員の住所、氏名が記載されますが、申告をする者は申告書上に住所及び氏名の記載に加え、押印することが必要ですので(通法124①②)、押印のない者は、原則として申告書を提出した者とは扱われないことになります。したがって、他の共同相続人と共同して申告書を提出したくない相続人は、別途、申告書を作成して、申告をする必要があります。

3 未分割の場合の特例措置の不適用

相続税の申告期限までに、遺産分割が整わない場合には、法定相続分で遺産を取得したものとして、相続税の課税価格を計算して、相続税の申告をすることになりますが、この場合、特定の者が一定の財産を取得した場合に限って認められる特例、例えば、相続税の配偶者の税額軽減、小規模宅地の特例などについては、未分割の状態では適用することができません。

ただし、その場合であっても、申告期限から3年以内(一定のやむを得ない事情があり、税務署長の承認を受けたときには、この期限が延長されます)に分割がされたときには、相続税の配偶者の税額軽減、小規模宅地の特例などの一部の特例措置については、更正の請求の手続をすることにより適用を受けることができます。

〇遺産分割がされていない場合に、適用することができない特例

① 配偶者に対する相続税額の軽減(相法19の2)

② 小規模宅地等についての相続税の課税価格の計算の特例(措法69の4)

③ 特定計画山林についての相続税の課税価格の計算の特例(措法69の5)

④ 農地等についての相続税の納税猶予(措法70の6)

⑤ 特定貸付けを行った農地又は採草放牧地についての相続税の課税の特例(措法70の6の3)

⑥ 山林についての相続税の納税猶予(措法70の6の4)

⑦ 非上場株式等についての相続税の納税猶予(措法70の7の2)

⑧ 医療法人の持分についての相続税の納税猶予(措法70の7の8)

なお、①から③の特例については、その後、分割がなされ、一定の要件を満たす場合には、更正の請求をすることにより、適用することができますが、④以下の特例については、申告期限後に分割が整ったとしても、その時点では、適用することはできません。

〔凡例〕

相法・・・相続税法

措法・・・租税特別措置法

通法・・・国税通則法

(例)相法27①・・・相続税法27条1項

(了)

「相続税の実務問答」は、毎月第3週に掲載されます。