法人税の損金経理要件をめぐる事例解説

【第1回】

「法人税の課税所得計算と損金経理(その1)」

国際医療福祉大学大学院准教授

税理士 安部 和彦

-はじめに-

いうまでもなく、法人税はわが国における基幹税(※1)であり、税理士業務においても最も重要性の高い税目である。しかし、法人税に携わる税理士をはじめとする多くの実務家は、その課税標準である所得の算出方法については、企業会計の処理に若干の調整が必要という程度にざっくりと理解し、それ以上深く突っ込まないで実務にあたっているというのが現状ではないかと思われる。

実務の大半は、そのような理解を前提に通達の該当事項を覚えて適用するという方法でほとんど回っているのであろうが、果たしてそれでよいのだろうか。

また、平成30年度の税制改正で、法人税法における課税所得計算の基本規定である第22条に加えて、主として包括的な収益認識に係る会計基準が設定されたことに合わせて、法人税法における収益の額として益金に算入する金額に関する通則的規定として第22条の2が新設されたが、これにより現在、法人税の課税所得計算のメカニズムに実務家の注目が集まっているところである。

法人税の課税所得計算は、基本的に、収益である益金と費用である損金との差額により算定されるが、損金の方は企業会計の処理から離れた、法人税法独自の規定が数多くあり、その内容を正確に理解することが法人税法の更なる理解につながるものと考えられる。

そこで本連載では、法人税法における課税所得計算に関し、特に「損金経理」に焦点を当て、その基本的な考え方を紹介するとともに、それをめぐる裁判例や裁決事例を基にした様々な事例を検討することで、法人税の実務に資するような知識を習得することを目標としたい。

(※1) 平成30年度予算ベース(国税及び地方税合計103兆1,506億円)で、法人税・法人住民税・法人事業税の占める割合は21.5%である。

(1) 益金と損金の意義

それでは、そもそも「損金経理」とは何だろうか。これを理解するために、まずは「益金」及び「損金」の意義からみていきたい。

法人税の課税標準は、法人の各事業年度における所得の金額である(法法21)。ここでいう「所得」については、法人税法では、次の第22条においてその算定方法に関する基本的な原則を示した規定を置いている。

法人税法第22条の全体像は以下の表の通りとなる。

〇法人税法第22条の全体像

●第1項 課税所得計算の基本算式の提示 ⇒ 所得=益金-損金

●第2項 益金の意義

●第3項 損金の意義

●第4項 公正処理基準

●第5項 資本等取引の意義

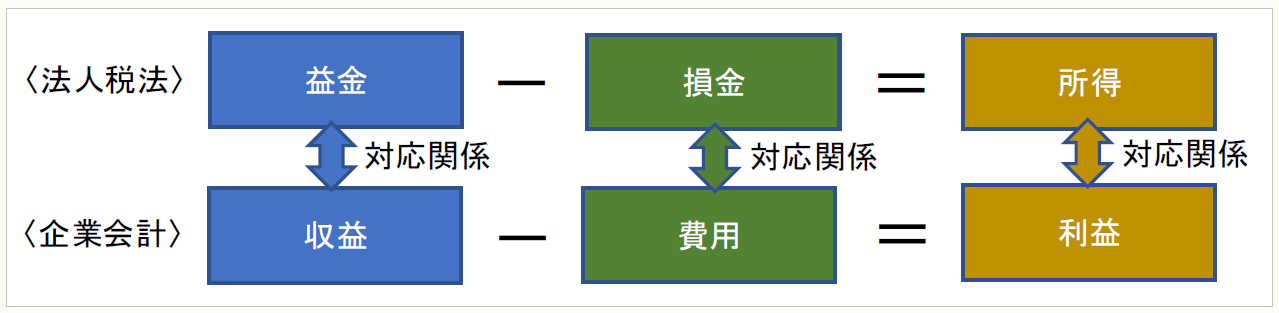

第22条では、まず「所得」については、各事業年度の益金の額から損金の額を控除した金額とする、と定義している(法法22①)。これは、企業会計における法人の利益の算定方法である損益法、すなわち、一定期間における収益から費用を控除して利益を算定する方法に対応している。この関係を図示すると以下の通りとなる。

〇法人税法における所得と企業会計における利益との関係

上図の通り、益金と収益、損金と費用、所得と利益とはそれぞれ対応関係にあるが、異なる用語を用いているのは、類似しているとはいえ概念が異なるからである(※2)。損金と費用の具体的な相違点については、本連載において事例を交えながら詳述していきたい。

(※2) 金子宏『租税法(第二十二版)』(弘文堂・2017年)320頁。

まず「益金」とは何かをみていくと、第22条第2項によれば、別段の定めのあるものを除き、有償又は無償による資産の譲渡又は役務の提供、無償による資産の譲受け、その他の取引で、資本等取引以外のものに係るその事業年度の収益をいう、とされている。当該益金は、所得税法にいう「収入金額」に相当するものと解される(所法36)。

次に、法人税法において「損金」の意義を規定しているのは、第22条第3項である。そこでは、損金の額に算入すべき金額は、別段の定めがあるものを除き、以下の各号に掲げる額とする、と規定されている(①~③にそれぞれ矢印(⇒)で示された用語は、企業会計における対応する用語である)。

① 当該事業年度の収益に係る売上原価、完成工事原価その他これらに準ずる原価の額(第1号)

⇒売上原価・役務原価

② ①に掲げるもののほか、当該事業年度の販売費、一般管理費その他の費用(償却費以外の費用で当該事業年度終了の日までに債務の確定しないものを除く)の額(第2号)

⇒販売費及び一般管理費、営業外費用

③ 当該事業年度の損失の額で資本等取引以外の取引に係るもの(第3号)

⇒特別損失

ここから、損金というのは、費用のみならず損失を含めた広い概念であるということが言える。所得税法に言う「必要経費」及び「資産の取得費」に相当するものと解される(所法37、38)。

また、損金に該当するためには、必要性(necessary expense)の要件を満たせば十分であり、通常性(ordinary expense)の要件を満たす必要はないというのが通説である(※3)。そこから、通常性の要件を満たさない不法ないし違法な支出も、それが利益を得るために直接に必要なものである限り、損金に算入されることとなる。

(※3) 金子前掲(※2)書325頁。

しかし、不動産売買業を営む法人が架空造成費を計上して所得を圧縮する場合のように、架空の経費を計上して所得を秘匿するために要した支出は、所得を生み出すための支出とは言えず、公正処理基準(法法22④)に照らして否定されるべきものであるから、損金には算入されない(最高裁平成6年9月16日決定・刑集48巻6号357頁)。

なお、上記最高裁決定において損金性を否認する際の根拠とした「公正処理基準」とは、法人の各事業年度の所得の計算は原則として企業会計に準拠して行われるべきこと(企業会計準拠主義)を定めた法人税法の基本規定を指す(法法22④、前掲表参照)。

(2) 企業会計準拠主義と「別段の定め」

益金及び損金を規定する法人税法22条2項・3項には「別段の定め」という文言が付されているが、当該文言は法人税法の解釈上、極めて重要な意義を有する。すなわち、別段の定めは、法人税の課税所得計算の原則を定めた第22条の規定に優先して適用されるという関係にあるのである。したがって、法人の課税所得計算は、「別段の定め」があるもの以外についてのみ、企業会計における計算ルールに依拠すること(企業会計準拠主義)になるのである。

わが国の法人税法において企業会計準拠主義が採用(※4)された理由は、一般に、法人の利益(企業会計)と法人の所得(税務会計)とが概ね共通の概念であることから、二度手間を避ける(計算経済性)という意味で、当該手法が採用されたものと解されている(※5)。また、公正処理基準と企業会計準拠主義は、会計基準と法人所得計算との間において一定の調和を図り、便宜性向上や恣意的な課税所得算定の余地を狭め、もって適正な所得算定に寄与するという性格を現在においても有するといえるだろう(※6)。

(※4) 昭和42年度の税制改正で規定された。

(※5) 金子前掲(※2)書330-331頁。

(※6) 濱田洋「国際化の中の確定決算主義」『租税法研究』40号68頁。

一方、このような企業会計準則主義を修正する「別段の定め」とは、具体的にどのような規定を指すのであろうか。別段の定めは、法人税法のみならず租税特別措置法にも規定があるので注意を要する。

まず法人税法の規定においては、第23条(受取配当等の益金不算入)から第64条の4(公益法人等が普通法人に移行する場合の所得の金額の特例)までと、第81条の4(連結法人の受取配当等の益金不算入)から第81条の10(特定株主等によって支配された欠損等連結法人の連結欠損金の繰越しの不適用)を指すものと考えられる。さらに租税特別措置法においては、第42条の4(試験研究を行った場合の法人税額の特別控除)から第68条の3の4(課税所得の範囲の変更等の場合の特例)までと、第68条の9(連結法人が試験研究を行った場合の法人税額の特別控除)から第68条の96(認定特定非営利活動法人等に対する寄附金の損金算入の特例)を指すものと考えられる。

このように、法人税法は相当なボリュームの別段の定めを有することから、これを「別段の定めの集合体」と称することもある(※7)。

(※7) 渡辺徹也『スタンダード法人税法』(弘文堂・2018年)35頁。

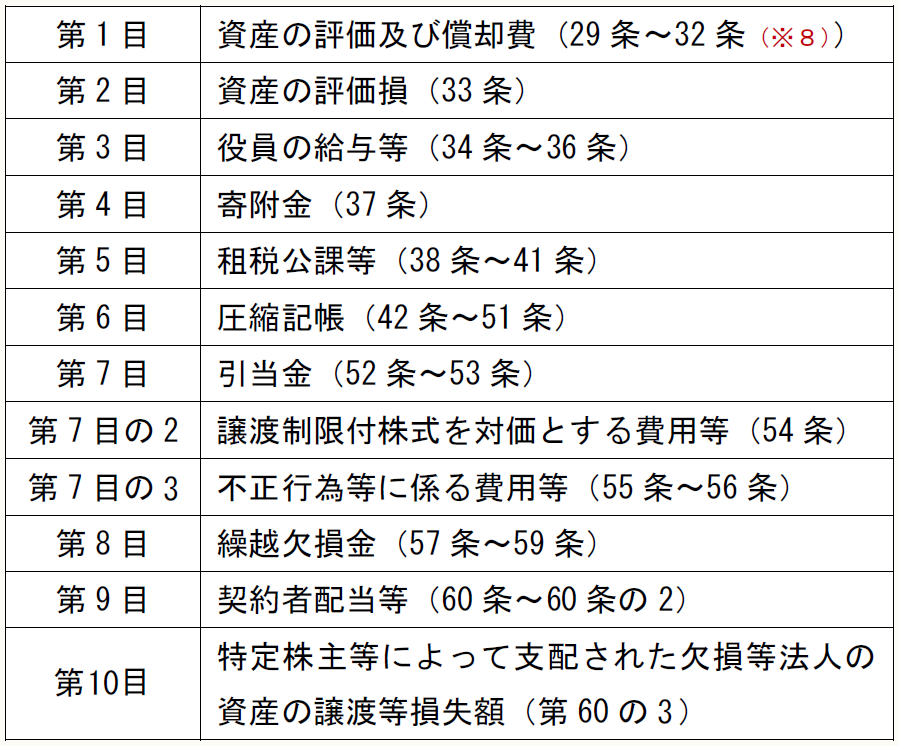

別段の定めは、益金に関する規定もあれば損金に関する規定もある。そのうち損金に関する主たる規定(法人税法第2編第1章第1節第4款(損金の額の計算))は以下の表のとおりであり、本連載で今後適宜触れることになると思われる。

〇損金の額の計算に関する主たる「別段の定め」

(出典) 増井良啓『租税法入門』(有斐閣・2014年)251頁

(※8) 法人税法31条(減価償却資産の償却費の計算及びその償却方法)は同法22条3項の費用計上の要件を定めたもので、別段の定めではないとする見解もある。酒井克彦『プログレッシブ税務会計論Ⅱ』(中央経済社・2016年)130頁参照。

ところで、各事業年度の所得の金額の細目に関する政令への委任を定めた法人税法65条は、果たして「別段の定め」に該当するのであろうか。

これについて通説では、65条は22条から64条の4までにかかる補足的な定め(技術的細目的事項)を政令に委任したものであり、当該規定をもって政令によって新たな「別段の定め」をすることができるものではないとしている(※9)。この点につき、裁判例では以下の通り判示している(大阪高裁平成21年10月16日判決・訴月57巻2号318頁)。

(※9) 渡辺前掲(※7)書34頁。

被控訴人(筆者注:課税庁)は、法65条の政令へ委任する旨の定めは法22条2、3項の各柱書の「別段の定め」に当たると主張するが、被控訴人主張のような解釈によれば、法65条の委任によって、法23条ないし法64条の定め以外にも、政令によって、法22条の通則に対する別段の定めをすることができることになるが、それでは、法人税の課税標準である所得の金額を計算するための二大要素である益金と損金について、政令によって通則である法22条2、3項に対する別段の定めをすることができることになり、その結果は法人税の税額に直ちに影響するものである上、法22条2、3項の各柱書の「別段の定め」については何らの限定がないことをも併せ考慮すれば、このような政令への委任は租税法律主義に反するものといわざるを得ず、被控訴人の上記主張はにわかに首肯できない。(下線部筆者)

〔凡例〕

法法・・・法人税法

所法・・・所得税法

(例)法法22③一・・・法人税法22条3項1号

(了)

この連載の公開日程は、下記の連載目次をご覧ください。