法人税の損金経理要件をめぐる事例解説

【事例65】

「公益法人等が普通法人に移行した後有価証券を譲渡した場合における当該有価証券の取得価額」

拓殖大学商学部教授

税理士 安部 和彦

【Q】

私は、九州地方のある県庁所在地に本拠を置く一般財団法人において、理事長補佐を務めております。当法人は、もともとある地元の事業家が成した財産を元手に美術品を管理する目的で設立された財団法人(法人税法上は公益法人等)でしたが、いわゆる公益法人制度改革により、約10年前に一般財団法人(法人税法上は非営利型法人ではなく普通法人扱い)に移行しております。

財団法人は一般に、財産の集合体と捉えられ、設立者から拠出された財産を管理運用する目的で運営されていますが、当法人も現金預金ばかりでなく、有価証券や不動産を相当数所有しており、その効果的な運用も常に重要な任務となっております。中でも有価証券への投資はリスクもあり相当慎重に行ってきたところですが、金融機関出身者が理事に就任してからは、その者が専門知識を生かして堅調な投資実績を上げてきており、ひとまず安心といったところです。

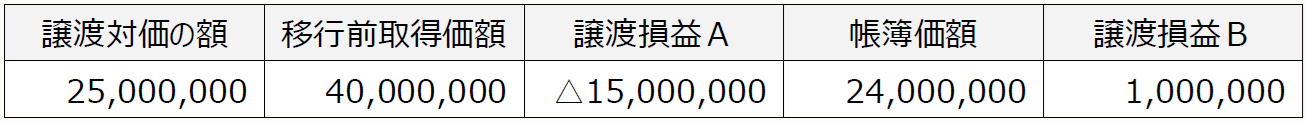

ところが、先日、当法人が設立後初めて受けた税務調査で過年度の有価証券への投資が問題となり、困惑しております。すなわち、一般財団法人に移行する前から所有していた有価証券の一部を移行後に譲渡したのですが、その際の譲渡原価の額及び譲渡損益が当法人の申告内容と異なるというのです。当法人は、以下の表のとおり、当該有価証券を移行前に非収益事業に属する資産として40,000,000円で取得し、移行後に25,000,000円で譲渡していることから、譲渡損を15,000,000円計上したのですが、課税庁は、譲渡原価は移行日における税務上の帳簿価額(時価)であり、それは24,000,000円であるとして、譲渡益1,000,000円を計上すべきと主張しております。移行前からずっと保有し続けている有価証券に関し、その譲渡原価を移行日における時価(税務上の帳簿価額)とするのは到底納得がいかないのですが、法人税法上はどのように考えるのでしょうか、教えてください。

〇 有価証券譲渡損益(円)

この記事全文をご覧いただくには、プロフェッションネットワークの会員登録およびログインが必要です。

すでに会員登録をされている方は、下記ボタンからログインのうえ、ご覧ください。

Profession Journalのすべての記事をご覧いただくには、「プレミアム会員(有料)」へのご登録が必要となります。

なお、『速報解説』については「一般会員(無料)」へのご登録でも、ご覧いただけます。

※他にもWebセミナー受け放題のスーパープレミアム会員などがございます。

会員登録がお済みでない方は、下記会員登録のボタンより、ご登録のお手続きをお願いいたします。