-お知らせ-

適用指針等を織り込んだ最新版の『税効果会計を学ぶ』が好評連載中です。

税効果会計を学ぶ

【第1回】

「税効果会計の適用による

損益計算書と貸借対照表」

公認会計士 阿部 光成

税効果会計はすでに適用されている会計処理方法であり、実務に定着しているものである。

ただし、税効果会計は、毎期決算のポイントとなる事項であり、繰延税金資産の回収可能性の判断が企業の業績に重要な影響を及ぼすこともある。

そこで本シリーズでは、『税効果会計を学ぶ』として、税効果会計の基本的な考え方から解説を行う。

なお、文中、意見に関する部分は、私見であることを申し添える。

Ⅰ 税効果会計の適用による損益計算書

税効果会計とは、法人税等を控除する前の当期純利益と法人税等を合理的に対応させることを目的とする会計処理方法であり、企業会計上の資産又は負債の額と課税所得計算上の資産又は負債の額に相違がある場合に、法人税その他利益に関連する金額を課税標準とする税金(以下「法人税等」という)の額を適切に期間配分することにより行われる(「税効果会計に係る会計基準」(企業会計審議会。以下「税効果会計基準」という)第一)。

ここでポイントとなるのは、次のことである。

- 法人税等を控除する前の当期純利益と法人税等を合理的に対応させること

- 企業会計上の資産又は負債の額と課税所得計算上の資産又は負債の額の相違に着目すること

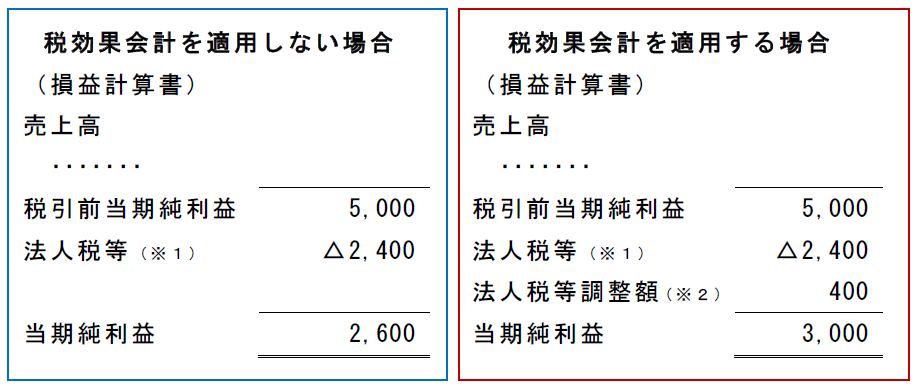

税効果会計を適用する場合と適用しない場合で、損益計算にどのような影響を与えるかを数字で見てみる。

[数 値 例]

(前提)

① 滞留棚卸資産 1,500千円について評価減 1,000千円を行い、帳簿価額を 500千円とした。

② 評価減 1,000千円は税務上、損金とならないので、別表四で申告加算し、別表五で繰り越している。

③ 法定実効税率は40%とする。

※1 : (税引前当期純利益5,000+評価減1,000)×法定実効税率40% = 2,400

※2 : 評価減1,000(=税務上の帳簿価額1,500-会計上の帳簿価額500)×法定実効税率40% = 400

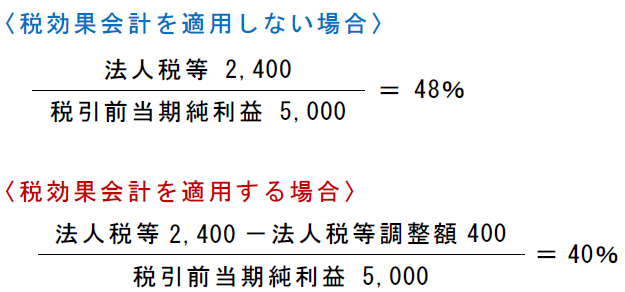

法人税等を控除する前の当期純利益と法人税等が合理的に対応しているかどうかをみると、次のようになる。

税効果会計を適用する場合には、法人税等を控除する前の当期純利益と法人税等の比率は40%となる。これは法定実効税率40%と一致しているので、合理的な対応が図られていると考えられる。

税効果会計を適用しない場合には、法人税等を控除する前の当期純利益と法人税等の比率は48%となり、法定実効税率40%と一致していない。つまり、法人税等を控除する前の当期純利益と法人税等の合理的な対応が図られていないものと考えられる。

“税効果会計を適用する”という意味は、損益計算の観点からは、法人税等を控除する前の当期純利益と法人税等の額を適切に期間対応させることにある。

Ⅱ 税効果会計の適用による貸借対照表

損益計算書については前述のとおりであるが、貸借対照表においては税効果会計の適用により、基本的に、繰延税金資産及び繰延税金負債が計上されることになる。

前述の例によると、次のように仕訳される。

(仕訳)

繰延税金資産(BS) 400 / 法人税等調整額(PL) 400

繰延税金資産は、将来の法人税等の支払額を減額する効果を有し、一般的には法人税等の前払額に相当するため、資産としての性格を有するものと考えられる(「税効果会計に係る会計基準の設定に関する意見書」二、2)。

また、繰延税金負債は、将来の法人税等の支払額を増額する効果を有し、法人税等の未払額に相当するため、負債としての性格を有するものと考えられる(同意見書二、2)。

つまり、税効果会計の基本的な考え方としては、繰延税金資産又は繰延税金負債は、将来において、企業会計上の資産又は負債の額と課税所得計算上の資産又は負債の額の相違が解消するときに、納付する税額を軽減又は増額する効果を有することに着目しているものと考えられる。

実務上、税効果会計の適用に際して判断に迷う場合には、将来における納付する税額に対して、どのように軽減又は増額する効果があるかを考えてみるとよいと思われる。

Ⅲ 資産負債法

前記のポイントとして述べたように、税効果会計は、企業会計上の資産又は負債の額と課税所得計算上の資産又は負債の額の相違に着目している。

「税効果会計に係る会計基準の設定に関する意見書」では、税効果会計の方法には繰延法と資産負債法とがあるが、資産負債法によることとし、貸借対照表上の資産及び負債の金額と課税所得計算上の資産及び負債の金額との差額を「一時差異」と定義している(「税効果会計に係る会計基準の設定に関する意見書」三、1、税効果会計基準第二、一、2)。

そして、一時差異等に係る税金の額は、将来の会計期間において回収又は支払いが見込まれない税金の額を除いて、繰延税金資産又は繰延税金負債として計上することになる(税効果会計基準第二、二、1)。

(了)

「税効果会計を学ぶ」は、隔週の掲載となります。